ご相談内容詳細

個人の方のご相談内容

相続問題

相続したいが、遺産分割方法が決まらない方(遺産分割)

相続財産を巡る争いは、多くの人が直面する問題です。一旦相続人間の話合いがこじれてしまった場合には、第三者が間に入らなければ合意に至ることは困難ですし、何気なく決めた分配方法が後日問題を引き起こすこともあります。相続への適切な対応には、法律・税金・感情のそれぞれへの配慮が必要不可欠です。

相続専門サイトはこちら

事例紹介

相続人について

叔父の子が相続人と聞きましたが、何人いるのか、どこにいるのか分かりません。どのように相続手続を進めればよいのでしょうか。

相続資格については、配偶者が常に相続人となるほか、第1順位が子、第2順位が親、第3順位が兄弟姉妹と定められています。また、子や兄弟姉妹が既に亡くなっている場合でも、子どもがいれば、その子供が相続人となります。

このように相続資格は定められていますが、遠い親戚が相続人となった場合には、お互いに顔も知らないことが多く、連絡をとることだけで一苦労という事態が生じます。

このような場合、戸籍から親戚関係を辿ることができ、また、戸籍の附票には現在の住民票所在地が記載されていますので、これらを地道に調べて相続人の範囲を特定することになります。

もっとも、親族関係が遠かったり、兄弟姉妹が大勢いたりといった場合には、取得する必要のある戸籍類は数十通に及ぶこともあります。さらに、古い時代の戸籍が滅失しているような場合には聞き取り調査も必要となり、それだけでも費用と時間を要する一大仕事となります。

相続財産について

亡くなった父親が兄名義で預金をしていましたが、これは全て兄の財産になるのでしょうか

相続財産に含まれるかどうかは、一般的には財産の名義によって定まりますが、形式的には他人名義であっても実は相続財産に含まれる、というものが存在します。

相談事例はその典型例であり、兄が口座の存在すら知らず、その口座への入金は全て父親のものであるような場合には、父親の相続財産として扱われることが通常です。

他方、兄は口座の作成には協力したが、その後の入金は全て父親のものであるような場合には、それが父親の相続財産であるのか、それとも贈与された兄の預金であるのかについて、口座開設の趣旨と利用状況を調査・検討しながら判断することになります。

なお、このような預金が相続財産に含まれないものとして扱った場合には、後日、税務調査の対象となる可能性もありますので、これへの対応も検討しておく必要があります。

相続財産の評価について

2筆の土地(A・B)について、A土地を私が、B土地を弟が相続したいのですが、A土地の価値の方が高いとして、弟が納得しません。どうすればよいでしょうか。

遺産分割は、相続財産を相続分に従って分割していくものですが、不動産や株券などについては、これがいくらの価値を有するのかを決めなければ、相続分に従った分割といっても、その分け方が決まりません。この点、不動産の評価額については、相続税申告の場面では路線価という評価額を用いることに決まっていますが、遺産分割の場面ではそのような決まったものがありません。従って、相続人全員が納得すればどのように評価しても構わないのですが、往々にして、この点について相続人間の意見が衝突しがちです。

この評価額に争いがある場合には、遺産分割時点の市場価格を基準とすることになり、厳密には不動産鑑定士の鑑定を要することになります。

もっとも、このような不動産鑑定に要する時間・費用は決して軽いものではありませんので、まずはお互いに不動産業者の簡易査定(費用:数千円~数万円)を取得して、それぞれの評価額を付き合わせて妥協点を探ることが一般的です。

相続財産の取得割合について

私は病気の父親をずっと看病してきたのに、弟は見舞いにもこなかったので、私の方が弟よりも多く相続したいのですが、可能でしょうか。

また、姉は結婚式費用を出してもらったのに、私は何も援助してもらっていないので、私の方が姉よりも多く相続したいのですが、可能でしょうか。

相続割合は、子・親・兄弟姉妹という資格毎に法定されており、同じ相続資格であれば相続割合は平等となるのが基本です。ただ、被相続人や相続財産に対する各相続人の関与は一様ではなく、このような平等な相続がかえって公平を欠く結果になることもしばしばあります。

この点、民法では、「被相続人の事業に関する労務の提供又は財産上の給付、被相続人の療養看護その他の方法により被相続人の財産の維持又は増加について特別の寄与をした者」については、他相続人よりも多く相続財産を取得しうることが定められています(寄与分)。

また、逆に「被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者」については、他相続人よりも相続しうる財産を少なくすることが定められています(特別受益)。

もっとも、親族間ではある程度の金銭援助や介護関係が存在するのは当然のことですので、これらが考慮されるためには「特別の金銭援助」「特別の介護」である必要があり、その立証はなかなか大変です。

分割方法について

相続財産が自宅しかないが、弟と私でどのように分割すればよいでしょうか

このような場合、形式的には、自宅を弟と共有するという方法がありますが、あまり現実的な解決方法とは言い難く、後日弟が死亡した時に、弟の相続人との間で再度同様の問題が生じることになりかねません。

相続を機に売却することができれば、売却代金を分割すればよいので簡便ですが、自宅の売却については、現実的にも感情面でも困難を感じる方が少なくありません。

このような場合に、例えば弟が自宅を取得し、その代わりに代償金を支払ってもらうような形がとれれば便宜ですが、相続人が代償金を一括で用意できないような場合には、このような分割方法にも不安が残ります。

いずれも一長一短ですので、各相続人の意向を伺いつつ、事案に即した分割方法を検討することになります。

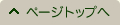

解決までの流れ

画像をタップすると拡大してご覧いただけます

借金ばかりなので相続したくない方(相続放棄)

借金も相続対象となるので、亡くなった方に借金が多い場合には、相続しないという選択肢(相続放棄)も検討する必要があります。

相続放棄は、原則として、自分が相続人であることを知った時から3ヶ月以内に手続をする必要があり、あまり時間的余裕はありません。とはいえ、相続放棄した場合には一切の財産を承継できなくなりますし、また、相続開始後の対応如何ではそもそも相続放棄が許されないこともありますので、慎重な判断が必要です。

もしも資産状況を調査してから判断したいということであれば、直ちに相続放棄をするのではなく、3ヶ月の期間制限を延長する手続を採ることも可能ですので、そのような対応をお勧めします。(その他、相続した資産の範囲内で負債の弁済を行う限定承認という方法もあり得ますが、これは最後の手段としての位置づけになります。)

事例紹介

住宅ローンについて

住宅ローンを完済しないまま父親が亡くなり、消費者金融からの借入も大分あるようですが、どうすればよいですか

そのままでは借金を相続してしまう可能性がありますが、相続放棄手続をとれば、借金の相続を免れることができます。

但し、住宅ローンが完済されていない場合でも、生命保険で残ローン額の全部がまかなわれることが多く、また、消費者金融からの借入があったとしても、実は過払状態であって負債ではなかった、ということもありますので、まずは被相続人の資産負債状況の調査から入ることが重要です。

生命保険について

生命保険金は受け取りつつ、相続放棄するということはできますか

一般的には、生命保険金は相続財産には含まれませんので、これを受け取っても相続財産を処分したということにはならず、相続放棄手続をとることは可能です。

但し、生命保険金の受取人が被相続人自身となっている生命保険については異論もありますので、注意が必要です。

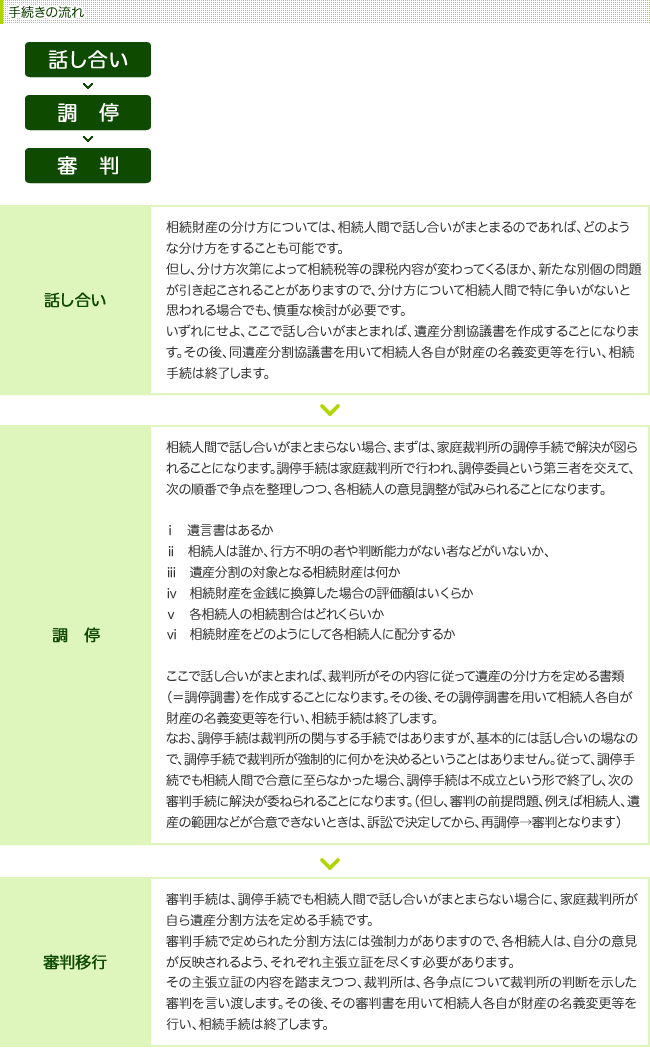

解決までの流れ

画像をタップすると拡大してご覧いただけます

遺言書作成等の相続準備

遺産分割紛争のほとんどは、生前に準備しておくことで予防が可能です。また、その生前の準備は、相続税・贈与税の多寡にも深く影響してきます。

この分野について、民法が予定する対処としては遺言書作成くらいしかないのですが、民法だけで対処できる分野ではなく、例えば生命保険への加入といった対処の方が重要なこともありますし、また、相続税や譲渡所得税等などへの配慮も必要です。

各事例毎に取りうる手段、検討すべき内容は多種多様です。

相続専門サイトはこちら

事例紹介

遺言書の作成について

遺言書はどうやってつくればよいのでしょうか。

遺言書には、自分で書く自筆証書遺言と、公証人という方に意向を伝えて文章にしてもらう公正証書遺言とがあります。

自分で書く自筆証書遺言については費用はかかりませんが、法律上要求される有効要件を満たさない例が多く、相続人の一部から遺言の無効を主張される例が多い傾向にあります。他方、公正証書遺言については、費用はかかるものの、公証人という公的な第三者が関与しますので、後日無効を主張される例はあまりありません。

いずれも一長一短ではありますが、後日の紛争を防止するという意味では公正証書遺言の方が望ましいので、当事務所では、基本的には公正証書遺言の作成をお勧めしています。

公正証書遺言を作成する場合には、遺言を作成したい内容を検討し、それを公証人に伝えたうえで文案を依頼します。そのやりとりを幾度かくりかえして文案の調整を終えた後、公証役場にて署名押印することで、公正証書遺言が完成します。

なお、公証役場に出向くことが難しい方については、公証人の出張費用が加算されるものの、自宅で公正証書遺言を作成することも可能です。

贈与について

遺言書をつくらずとも、現時点で贈与してしまってはダメでしょうか。

遺言書で財産を譲る場合に課される税金は相続税ですが、生前に贈与する場合には贈与税が課されることになります。

生前贈与の方が相続税よりも税額が高くなることが多く、その意味で、現時点での贈与というものは避けられる傾向があります。

もっとも、生前贈与の方が税額が高くなるというのは一般的傾向にすぎず、金額や贈与の仕方次第で大いに異なってきます。

また、後日の紛争防止という視点からは、遺言書を作成しても遺言無効を主張される可能性があるのであれば、ある程度の課税負担を覚悟してでも、現時点で贈与してしまうという判断も大いにありうるところです。

従って、遺言書ではなく現時点での贈与という方法も、選択肢の一つとして当然にありえます。

解決までの流れ

手続の流れ

その後、事案に応じて遺言書作成、生前贈与その他の諸対策を実行します。